節税目的の養子縁組

Q:祖父が亡くなりました。私と祖父は生前に普通養子縁組をしていますが、どうも祖父は生前に税理士さんから相続税の説税対策の一環として養子縁組の方法を勧められて、私と養子縁組をしたようです。祖父は私の父の実父です。

このたび、父の弟(私からみると叔父にあたります)から、「節税のためにした養子縁組は無効である」と主張されて、私には祖父の相続権はないと主張してきています。

私としては祖父は、節税だけのためではなく、私に財産を相続させることも考えて養子縁組をしていたと思うので、祖父の気持ちを尊重し、祖父の財産を承継したいと考えています。

祖父の遺言等はありません。叔父の主張は認められるのでしょうか。

A:相続税対策のためになされた普通養子縁組であっても、有効である可能性が高いです。

1 概要

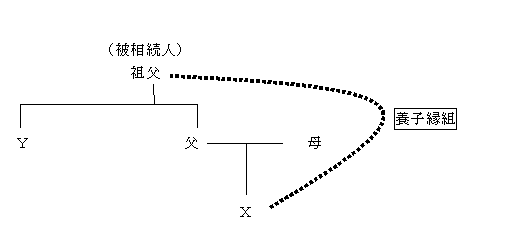

相談者様をX,叔父をYとすると、相談者様の状況を図であらわすと上記のようになります。祖父が亡くなった時点でXの父は存命ですから、本来であればXは相続人にはなりません。

本件では、祖父とXとの間で普通養子縁組がなされています。そして、養子は縁組の日から養親の嫡出子の身分を取得する(民法809条)ので、Xは養子縁組が有効であれば、相続人となります。

養子縁組は当事者に縁組をする意思がない場合には無効となりますが(民法802条第1号)、節税目的でなされた養子縁組には、縁組をする意思は認められるでしょうか。

2 判例

節税目的のための養子縁組に関する近時の判例として、最高裁平成29年1月31日(民集71巻1号48頁)があります。判例は以下の要旨のとおり、節税目的でなされた養子縁組であっても有効であると判断しました。

【判決要旨】

(原審は、おおむね「当事者間に縁組みをする意思がないとき」にあたるとして、節税目的の養子縁組尾効力を否定しました)

養子縁組は、嫡出親子関係を創設するものであり、養子は養親の相続人となるところ、養子縁組をすることによる相続税の節税効果は、相続人の数が増加することに伴い、遺産に係る基礎控除額を相続人の数に応じて算出するものとするなどの相続税法の規定によって発生し得るものである。相続税の節税のために養子縁組をすることは、このような節税効果を発生させることを動機として養子縁組をするものにほかならず、相続税の節税の動機と縁組をする意思とは、併存し得るものである。したがって、専ら相続税の節税のために養子縁組をする場合であっても、直ちに当該養子縁組について民法802条1号にいう「当事者間に縁組をする意思がないとき」に当たるとすることはできない。

3 解説

(1)先行する最高裁判例

○最一小判昭和23年12月23日民集2巻14号493頁

旧法のもとで去家(他家への入籍や分家などのため、その属する家の席を脱すること)を禁止されていた法定推定家督相続人である女子を他家へ嫁がせるための便法として、他の男子を一時養子とするいわゆる借養子縁組の効力について、「旧民法第851条第1号(新民法第802条第1号)にいわゆる『当事者間に縁組をする意思がないとき』とは、当事者間において真に養親子関係の設定を欲する効果意思を有しない場合を指し、たとえ養子縁組の届出自体については当事者間に意思の一致があったとしても、それが単に他の目的を達するための便法として仮託されたものに過ぎないときは、養子縁組は効力を生じない。

○最二小判昭和38年12月20日集民70号425頁

甲が、次男である乙に財産を取得されるのを好まず、乙の相続分を減らして長男の子である丙と丁の二人にも相続分を与える目的で、丙と丁を養子としたという事案について、「本件養子縁組において、甲と丙丁との間に親子としての精神的なつながりをつくる意思を認めることができ、したがって、本件養子縁組が甲の遺産に対する乙の相続分を排して孫の丙丁にこれを取得せしめる意思が甲にあると同時に、甲と丙丁との間に真実養親子関係を成立せしめる意思もまた十分にあったとする原審判決の判断は、これを是認しうる」

○最二小判昭和46年10月22日民集25巻7号985頁

甲男が乙女を養子とする養子縁組の届出をした場合において、乙は、甲の姪で、永年甲方に同居してその家事や家業を手伝い、家計をも取り仕切っていた者であり、甲は、すでに高齢に達し、病を得て仕事もやめた後、乙に世話になったことへの謝意をも込めて、乙を養子とすることにより、自己の財産を相続させ併せて死後の供養を託する意思をもって、上記届出をしたものであって、甲乙間には過去に情交関係があったにせよ、それは偶発的に生じたものにすぎず、事実上の夫婦然たる生活関係を形成したものではなかったなど判示の事実関係があるときは、甲乙間に養子縁組の意思が存在し、縁組は有効に成立したものというべきであると判断した。

(2)学説

縁組意思をめぐる学説は、大きく分けて、実質的意思説、形式的意思説、法律的定型説の3つの説があるとされています。

①実質的意思説:縁組意思を「習俗的標準に照らして親子と認められるような関係を創設しようとする意思」とするもの

②形式的意思説:縁組意思を届出に向けられた意思とするもの

③法律的定型説:縁組意思を「民法上の養親子関係の定型に向けられた効果意思」とするもの

昭和23年判例が「たとえ養子縁組の届出自体については当事者間に意思の一致があったとしても、それが単に他の目的を達するための便法として仮託されたものに過ぎないときは、養子縁組は効力を生じない」としたことなどから、一般的に判例は実質的意思説にたっていると考えられています。

(3)平成29年判例の分析

判文からすると、本判決は、節税の動機があれば縁組意思が肯定されて養子縁組が有効になると判断したものではないと思われます。いわゆる借養子縁組を無効とした昭和23年12月23日第一小法廷判決は、「たとえ養子縁組の届出自体については当事者間に意思の一致があったとしても、それが単に他の目的を達するための便法として仮託されたものに過ぎないときは、養子縁組は効力を生じない。」としており、この判決の内容からすれば、相続税の負担軽減のための便法として、養子縁組を仮装したような場合には、養子縁組が無効となるものと考えられます。

また、本判決は、本件養子縁組について、縁組をする意思がないことをうかがわせる事情はないと説示しており、縁組意思が存在する旨の積極的な認定、説示はされていません。これは、養子縁組の無効確認の訴えにおいて、縁組意思がないことについては、縁組の無効を主張する原告に証明責任があるという見解に立ったものと思われます。

したがって、無効を主張側からすると、単に節税目的でなされたことのみを主張立証するのみでは足りず、積極的に縁組意思の不存在を主張立証することが必要になると考えられます。私見では、たとえば、婚姻と同様の効果を得たいという意思のもと養子縁組をする同姓カップルの養子縁組などは無効と判断される可能性も相当程度あるものと考えます。

4 税法に関する補足

(1)税法上、養子が増えることの効果

そもそもなぜ養子縁組みが節税になるのでしょうか。

養子が増えることは相続税額の計算上3つの場面で税額減少の効果をもたらします。

①保険金及び退職手当等の非課税額が相続人1人あたりそれぞれ500万円増える(相続税法12条1項5号・6号 )

②遺産に係る基礎控除が相続人1人あたり600万円増える(相続税法15条1項)

③法定相続分課税方式の下で相続税の総額を計算する際に、課税価格が分割されるため累進税率を適用して算出される税額が減少する(相続税法16条)

(2)養子の算入の制限

60年代まで、多数の養子をとることが有効な相続税対策とされており、節税のために、相続開始の1日前に子の配偶者5人と養子縁組をした例や、相続開始の2日前に子の配偶者、孫、孫の配偶者計8人と養子縁組した例がありました。そのため、昭和63年改正において、相続税額の計算上相続人に含める養子の数を制限する規定が設けられることになりました。

現在では、相続税額の計算上相続人に含める養子の数は、実子がいる場合には1人まで、実子がいない場合には2人までと定められています(相続税法15条2項)。さらにこの範囲内でも、養子を相続人に含めることが「相続税の負担を不当に減少させる結果と鳴門認められる場合」には、税務署長は当該養子を相続人に含めずに課税処分を行いうることとされています(相続税法63条)。ただし、相続税法63条を適用した処分を争った事例は知られておらず、法15条2項の人数制限により課税上は合理的な対処が可能になっているものと推測されます。

以上